Rusko-ukrajinská válka dramaticky změní světový řád (partii na světové šachovnici), a to jak z ekonomického, tak z geopolitického hlediska. V nejbližší době se prohloubí globální inflační tlaky, což je způsobené obchodními a finančními šoky v důsledku konfliktu a souvisejícími sankcemi.

Současný zásah do růstu a celkové důvěry bude pravděpodobně významný, ale jeho rozsah a trvání jsou nejisté. Nejvíce ohroženým regionem je Evropa, kde je velmi pravděpodobná přinejmenším mírná recese. Spojené státy jsou sice prozatím relativně izolovány, ale ani ony nejsou imunní, zejména vůči inflačním dopadům války.

Vzájemná závislost v oblasti energií a zdrojů se již mění a bude znamenat jistě několikaleté globální přizpůsobování, které bude mít dopady na řadu tříd aktiv. Očekáváme, že i v květnu a červnu budou dominovat tři témata.

Časová osa války na Ukrajině ovlivní hospodářské výsledky

Válka na Ukrajině již způsobila značné hospodářské škody a bude i nadále ovlivňovat krátkodobý výhled světových ekonomik, zejména evropských. Výsledky v nadcházejícím čtvrtletí budou do značné míry ovlivněny časovým harmonogramem řešení a zmírněním narušení obchodu.

Mezitím byly zmařeny veškeré naděje na pokles cen energií a dodavatelské řetězce byly narušeny. Tyto faktory budou společně nadále tlumit růst a vytvářet tlak na stoupání již tak vysoké inflace.

Pro politiky i pro trhy to vykresluje velmi složitý obrázek. FI se domnívá, že trh ještě neodráží celou škálu možných výsledků, které zahrnují extrémní rizika na levém i pravém konci. Zastávají pružnost a využívání zajištění tam, kde je to vhodné.

Návrat „Volckerismu“

Druhým hlavním tématem pro trhy v nadcházejících měsících, ale i roce, je výzva, které čelí centrální banky při hlídání inflace, a to vzhledem k novým geopolitickým a ekonomickým podmínkám. Tři hlavní centrální banky se rozhodně přiklonily k jestřábímu přístupu. Ve Spojených státech se Federální rezervní systém odvolává na postoj bývalého předsedy Volckera, který zkrotil inflaci v 80. letech, když na březnovém zasedání FOMC inicioval změnu.

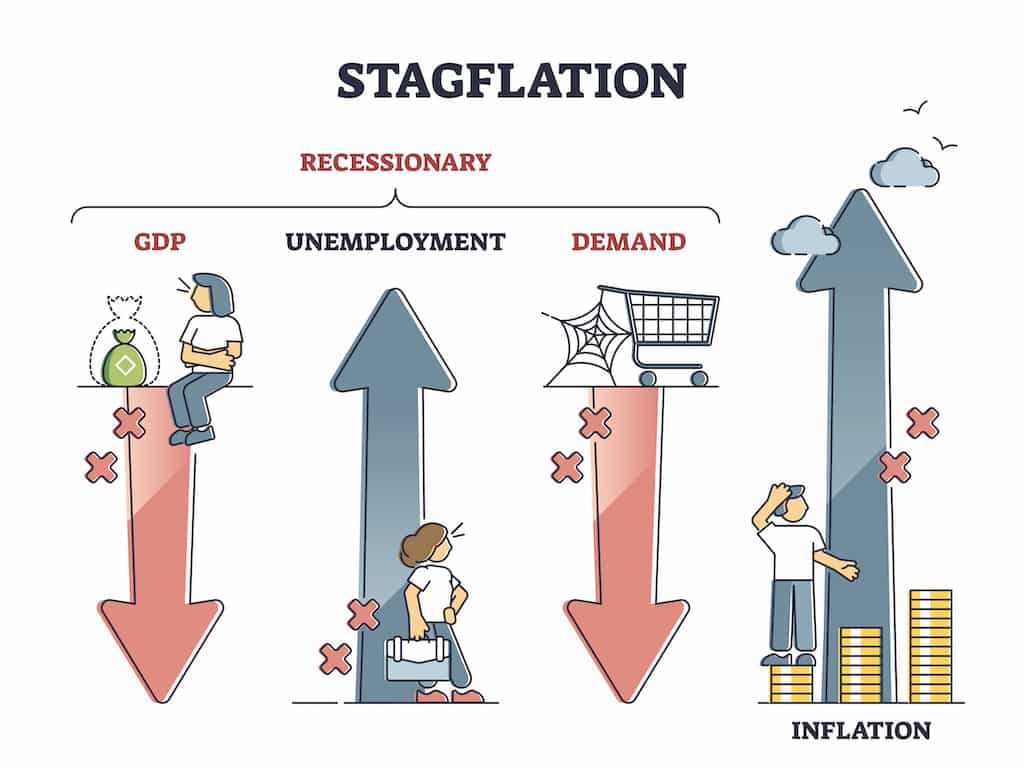

I když očekáváme, že Fed bude zpočátku zvyšovat sazby a ECB bude pokračovat ve svém jestřábím tónu, domníváme se, že růstový šok vyvolaný válkou a potřeba udržet záporné reálné sazby povedou do poloviny roku k holubičímu obratu. To vše by mohlo pro riziková aktiva na rozvinutých trzích znamenat náročné druhé čtvrtletí. Pravděpodobnost stagflaceje vysoká, přičemž základním scénářem je recese v Evropě. V této fázi je rozhodující opatrné zapojení rizikových aktiv.

Podmínky podporují lepší výkonnost Číny, ovšem nejsme v roce 2008

Čína by mohla sloužit jako užitečný diverzifikátor. Tento region je geograficky i ekonomicky vzdálen od konfliktu, těží z možností dalšího měnového a fiskálního uvolňování a nabízí atraktivnější výchozí ocenění.

Nejistota přitom zůstává vysoká. Cíle čínské politiky jsou zaměřeny na snižování zadluženosti, reformu sektoru nemovitostí a udržitelný růst. V tomto ohledu se její výhled nyní jeví méně jednoznačný než během globální finanční krize v roce 2008. Fidelity International neočekává, že by Čína zopakovala svou dřívější roli “fiskálního patu”, díky které se světová ekonomiku vymaní ze stagflační trajektorie.

Klíčová témata a jejich investiční dopady podle tříd aktiv

Multi Asset

Vzhledem ke krátkodobé nejistotě ohledně globálního růstu má FI nyní podváženou pozici jak v úvěrech, tak v akciích. „Vzhledem k pravděpodobnosti recese v Evropě jsme obzvláště opatrní u evropských akcií a eura. Vzhledem k diverzifikačnímu potenciálu a možné podpoře vývozců komodit máme pozitivnější výhled na akcie rozvíjejících se trhů, včetně Číny, a na akcie asijsko-pacifických zemí s výjimkou Japonska, stejně jako i na vybrané měnové trhy. A konečně u USD očekáváme, že úrokový diferenciál podpoří dolar, protože Fed se nadále soustředí na inflaci, a jeho defenzivní charakteristiky poskytují v případě zhoršení podmínek jeho ochranu,“ říká Andrew McCaffery, globální investiční ředitel pro správu aktiv ve společnosti Fidelity International.

Akcie

Vzhledem k rostoucím geopolitickým a stagflačním rizikům je nejlepší zaměřit se na vysoce kvalitní společnosti spíše než výběr odvětví. Společnosti s cenovou silou a schopností chránit marže by v tomto prostředí měly dosahovat relativně dobrých výsledků. Akcie by měly být nyní stále solidním zdrojem příjmů, když se rozvahy po nejhorší pandemii napravily.„Vzhledem k riziku recese v Evropě jsme opatrní, ale vidíme potenciál diverzifikace na některých rozvíjejících se trzích, zejména v oblastech, které těží z nárůstu cen komodit. Některé části Číny vypadají levně, ačkoli volatilita je velmi vysoká a okrajová rizika stále rostou,“ vysvětluje Andrew McCaffery.

Pevný výnos

Stagflace představuje výzvu, ale v rámci pevného výnosu existují oblasti, které zřejmě budou lépe chráněny před rostoucími sazbami a zpomalujícím se růstem. Relativně dobře by se mělo nadále dařit cenným papírům typu „Breakevens“ za předpokladu, že inflační očekávání porostou, podobná situace je v případě nástrojů investičního stupně v eurech (IG) vzhledem k jejich defenzivnějším charakteristikám a lepšímu ocenění.

Soukromé trhy

Přímý dopad války na portfolia FI se zatím ukázal jako omezený, protože díky odolnosti trhů nedošlo k dramatickým cenovým pohybům. Nicméně rozsáhlé a často nepřímé narušení dodavatelského řetězce v důsledku války tak vytváří období pro pečlivé aktivní investování a výběr úvěrů.

Soukromý úvěr může být efektivním zajištěním proti inflaci díky kupónům s pohyblivou sazbou. Nabízí také vysokou úroveň příjmu s nízkou volatilitou.

Nyní se FI zaměřuje na společnosti, které dokážou odolat dalšímu tlaku na marži a na cashflow.

Nemovitosti

Hlavním rizikem pro nemovitosti je nyní pomalejší hospodářský růst. „Trhy reagují na krizi pomalu, a proto jsme opatrní. Sledujeme, zda se nezvyšuje riziko u našich stávajících nájemců, a pečlivě zkoumáme všechny nové nájemce,“ hodnotí situaci Andrew McCaffery.

Obavy vzbuzuje i stagflace. Nemovitostem se obvykle daří dobře v krátkých obdobích inflace, ale méně už v delších obdobích stagflace. FI se soustředí na dlouhodobé pronájmy v oblasti zdravotnictví, rezidenčních budov a datových center, protože pronájmy vázané na inflaci nabízejí určitou formu ochrany proti inflaci.

Závěr

Rizika stagflace se zvýšila, neboť válka na Ukrajině narušila trajektorii globálního růstu, zejména v Evropě. Konflikt také zesílil inflační tlaky, což vytváří větší výzvy. „Od začátku roku 2022 snižujeme riziko a zaměřujeme se na regiony, sektory a třídy aktiv, které poskytují ochranu a výnos ve vysoce nejistém prostředí zpomalujícího se růstu a rostoucí inflace,“ uzavírá Andrew McCaffery.

Zdroj: Fidelity international