Rostou obavy, že další vlna tlaků na americké banky bude pocházet z oblasti komerčních nemovitostí. V Evropě je ale kancelářský sektor odolnější a většina bank je tak méně vystavena prudkým tlakům.

Evropské nemovitosti jsou defenzivnější než jejich americké protějšky. Například v Evropě se nacházejí desítky tisíc středověkých hradů, zatímco v USA vůbec žádné.

„Co se týče střízlivějšího pohledu, americký trh s komerčními nemovitostmi oslabuje, přičemž americké banky jsou vystaveny krizi prostřednictvím rekordních 5,31 bilionu dolarů celkového objemu úvěrů a leasingů na nemovitosti. Pozornost se tak rychle obrátila k evropskému trhu komerčních nemovitostí – zde však podle našeho názoru bude defenzivita zajímavější,” říká Kim Politzer z Fidelity International.

Jedním z faktorů je výrazný rozdíl mezi americkým a evropským kancelářským sektorem, který se ještě prohloubil v důsledku pandemie a globálního přechodu na hybridní práci. V USA byl návrat do kanceláří mnohem pomalejší. Například počet cest uskutečněných newyorským metrem v únoru 2023 činil 80,3 milionu, což je stále téměř o čtvrtinu méně než 105,5 milionu cest ve stejném měsíci v roce 2020, tedy těsně před lockdowny. Pro srovnání, v Londýně se počet cestujících v metru a autobusové dopravě v únoru snížil pouze o 15 % oproti období před Covidem.

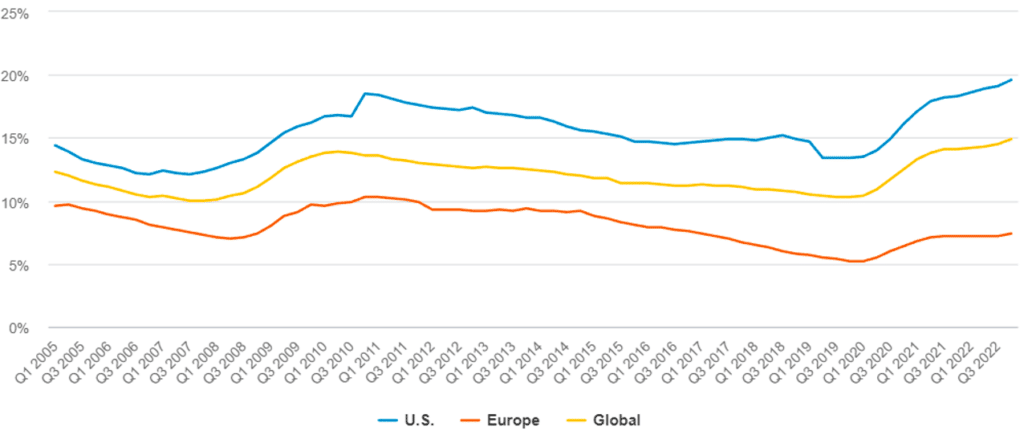

Obsazenost kanceláří v USA je mnohem nižší než v Evropě a jedná se přibližně 40-60 %, zatímco na evropském trhu je to 70-90 %. Navzdory této nižší obsazenosti americké společnosti nesnížily počet poskytovaných pracovních míst a v Evropě zatím nedošlo k přechodu na hotdesking (sdílení kancelářských pro více pracovníků, kdy ne každý má svůj vlastní stůl): V USA firmy stále poskytují téměř jeden pracovní stůl na osobu (na každých 100 pracovníků připadá 96 pracovních stolů), zatímco v EU připadá na každých 100 pracovníků jen asi 63 kancelářských stolů. To má za následek, že v USA jsou obrovské plochy kanceláří nedostatečně využité, míra neobsazenosti kanceláří dosahuje 19,6 % a roste, zatímco v Evropě je stabilní a dosahuje přibližně 7,4 %.

Zdroj: JLL; Fidelity International, Březen 2023

Pronajímání prémiových kancelářských prostor se v USA udrželo, i když pronajímatelé museli výrazně zvýšit pobídky pro nájemce, aby se to podařilo. Celkové pobídkové balíčky mají nyní hodnotu téměř dvouletého nájemného, přičemž typické nájemní smlouvy jsou uzavírány pouze na pět let. Naproti tomu nájemné v Evropě mírně vzrostlo a na některých trzích se vzhledem k nedostatku kvalitních prostor přestávají pobídkové balíčky využívat.

Rizika, která jsou nyní na americkém trhu přítomna, jsou ještě umocněna velikostí budov, v nichž jsou kanceláře umístěny. Obvykle se jedná o mrakodrapy, které nelze snadno přestavět na obytné nebo jiné využití. Jejich rozsah znamená, že když se majitelé budov podvolí a ustoupí od svých závazků, dochází k velkým prodlením. V únoru 2023 kanadský realitní gigant Brookfield nesplácel úvěry ve výši 784 milionů dolarů zajištěné dvěma kancelářskými mrakodrapy v Los Angeles. Na východním pobřeží jeden z největších vlastníků kancelářských budov v New Yorku, společnost RXR Realty, oznámila, že odevzdává klíče od nejméně dvou nemovitostí na Manhattanu. Domnívala se, že další splácení dluhu nedává finanční smysl v kontextu rostoucích sazeb a nákladů spojených s jejich přeměnou na ekonomicky atraktivní aktiva.

Expozice bank je omezená

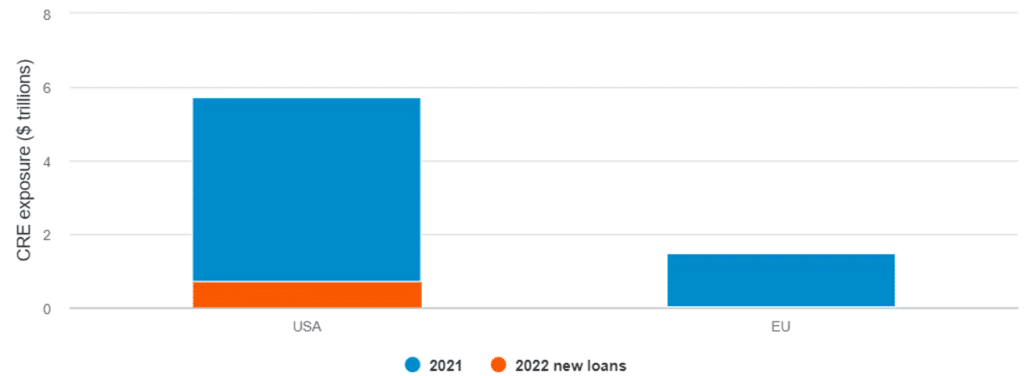

Evropská odolnost se šíří i mimo samotné kanceláře. Evropské banky jsou tomuto sektoru vystaveny rizikům méně než jejich americké protějšky. Úvěry na komerční využití nemovitostí tvoří přibližně sedm procent expozice evropských bank; u větších amerických bank je to téměř dvojnásobek, 13 procent, a šestkrát více – tedy 43 procent úvěrového portfolia u menších a regionálních amerických bank. Ty se dostaly do centra pozornosti po pádu SVB.

Pojišťovny v USA jsou také vysoce exponované, přičemž přibližně 15 % fondů životního pojištění je drženo s ohledem k investicím do komerčních budov. Ztrátovost ve výši 8,6 procenta při expozici kanceláří (na základě potenciální míry selhání ve výši 21 procent a předpokladu závažnosti ztráty ve výši 41 procent) by znamenala ztráty ve výši 38 miliard dolarů v bankovním sektoru USA a 16 miliard dolarů na pojistném trhu. Posledním pozitivem evropské situace je skutečnost, že mnoho dluhopisů komerčních nemovitostí bylo znovu vyjednáno v době, kdy byly sazby nízké, a nebude třeba je několik let „přerolovávat“.

Zdroj: Federal Reserve; European Banking Association; Fidelity International, Březen 2023

Riziko nákazy přetrvává

Jak dokládá nespočet impozantních ruin, které se nacházejí na mnoha místech Evropy, bez ohledu na to, jak strmé jsou hradby nebo silné zdi, jen málokterý hrad je zcela odolný vnějším vlivům. A totéž platí i pro trh s nemovitostmi v Evropě. Mohly by podlehnout, pokud by se problémy na globálním trhu s nemovitostmi zhoršily a vyvolaly by tak další krizi likvidity. Bez ohledu na relativní sílu tržních fundamentů v Evropě by to mohlo vyvolat krizi důvěry v celém sektoru. Následovalo by zpřísnění úvěrových podmínek pro nemovitosti, což by se mohlo tvořit protiváhu při případném uvolnění úrokové politiky centrálních bank.

Evropská centrální banka označuje komerční nemovitosti za zranitelný sektor a plánuje posílit dohled nad expozicí bank vůči tomuto trhu. Prozkoumání 40 bankovních skupin v loňském roce zjistilo, že oblast komerčních nemovitostí může představovat až 30 % nesplácených úvěrů bank (především dědictví z globální finanční krize), přičemž mnoho bankovních věřitelů dostatečně nesleduje rizika portfolia. Několika z nich chybí běžně definované základní ukazatele rizik na úrovni portfolia a občas nerozumí ani umístění nemovitostí.

Tyto nedostatky pak přecházejí z hypotetických rizik do opravdových tržních událostí. Na začátku března společnost Blackstone nesplatila dluhopis ve výši 531 milionů eur krytý portfoliem kanceláří a maloobchodních prostor, které vlastní finská společnost Sponda, poté, co držitelé dluhopisů hlasovali proti žádosti o prodloužení splatnosti.

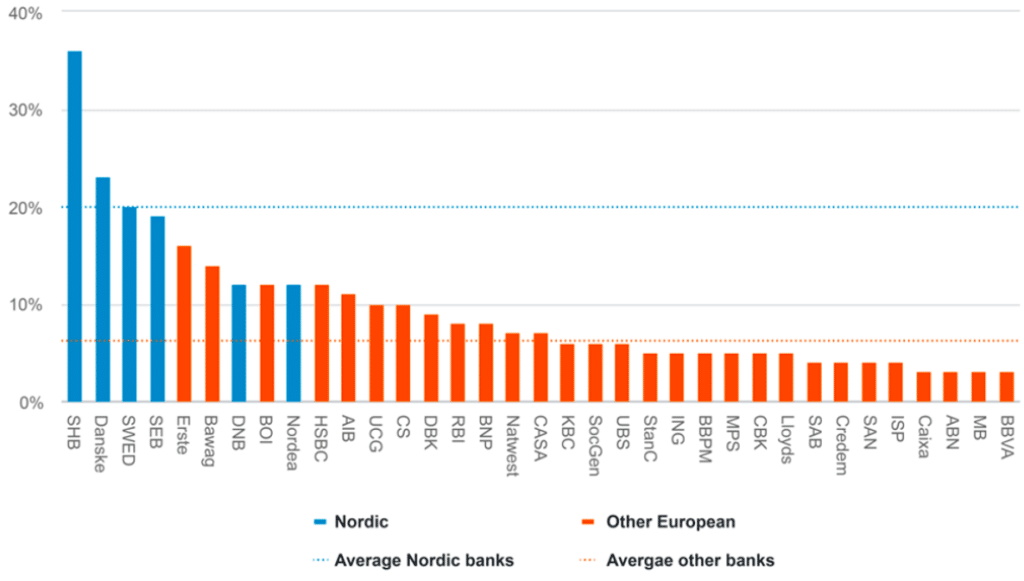

Severské země jsou totiž jediným regionem v Evropě, kde je expozice bank vůči úvěrům z nemovitostí srovnatelná s USA, přičemž úvěry z nemovitostí tvoří více než pětinu úvěrového portfolia Handelsbanken, Danske Bank a Swedbank.

„Navzdory těmto hrozbám si nemyslíme, že je čas na obsazení obranných pozic. Nemovitosti mohou být odolnější, než si myslíme. V globálním systému je stále dostatek „suchého střelného prachu“ (v současnosti asi 469 miliard dolarů, což odpovídá zhruba dvěma čtvrtletím globální investiční aktivity). A na trhu s nemovitostmi jsme překvapivě zaznamenali pozitivní úroveň likvidity, přičemž jedno německé aktivum přilákalo při nedávném prodeji více než 20 nabídek,“ uzavírá Kim Politzer z Fidelity International.

„Rizika na evropském trhu – a pro evropské úvěrující banky, jsou omezená. Globální trh s nemovitostmi je sice nyní „v obležení“, ale „obranný příkop“ kolem evropských nemovitostí nabízí značnou ochranu.“

Zdroj: Company data, Barclays Research; Fidelity International, Březen 2023

Zdroj: Fidelity International

Důležité upozornění

Toto je propagační materiál. Tento dokument nesmí být bez předchozího souhlasu rozmnožován nebo rozšiřován.

Fidelity International poskytuje informace pouze o svých produktech a neposkytuje investiční poradenství na základě individuálních potřeb, jinak než konkrétně řádně stanovené oprávněnou společností při formální komunikaci s klientem.

Jako Fidelity International je označována skupina společností, které tvoří globální organizaci správy investic poskytující informace o produktech a službách v určených jurisdikcích mimo Severní Ameriku. Toto písemné sdělení není směřováno k osobám se sídlem ve Spojených státech a takové osoby nesmí podle něj jednat. Je určeno pouze osobám bytem v takové v soudní příslušnosti, kde jsou příslušné fondy povoleny k distribuci nebo tam, kde není takové povolení vyžadováno.

Všechny názory představují stanoviska společnosti Fidelity, není-li uvedeno jinak. Fidelity, Fidelity International a logo Fidelity International a symbol měny F jsou všechno ochrannými známkami společnosti FIL Limited.

Tento dokument nepředstavuje distribuci, nabídku nebo výzvu k využití služeb investiční správy společnosti Fidelity, ani nabídku ke koupi, prodeji nebo výzvu k nabídce ke koupi nebo prodeji jakýchkoli cenných papírů v jakékoli jurisdikci nebo zemi, kde taková distribuce nebo nabídka není povolena či by byla v rozporu s místními zákony nebo předpisy.

Odkazy v tomto dokumentu na konkrétní cenné papíry nelze vykládat jako doporučení ke koupi nebo prodeji těchto cenných papírů, ale jsou uvedeny pouze pro ilustraci. Investoři by rovněž měli vzít na vědomí, že vyjádřené názory již nemusí být aktuální a společnost Fidelity již mohla jednat. Průzkumy a analýzy použité v této dokumentaci shromažďuje společnost Fidelity pro své potřeby správce investic a je možné, že podle nich již bylo postupováno pro její vlastní účely. Tento materiál byl vytvořen společností Fidelity International.

Minulá výkonnost není spolehlivým ukazatelem budoucích výsledků.

Tento dokument může obsahovat materiály třetích stran, které jsou dodávány společnostmi, jež nejsou spojeny s žádným subjektem Fidelity (obsah třetích stran). Společnost Fidelity se nepodílela na přípravě, přijetí ani úpravě takových materiálů třetích stran a výslovně ani implicitně takový obsah neschvaluje ani nepodporovala.

Údaje nejsou auditované. Odborníci provádějící průzkum zahrnují společníky a analytiky. Doporučujeme, abyste si před uskutečněním jakéhokoli investičního rozhodnutí opatřili podrobné informace. Investice by měly být prováděny na základě aktuálního prospektu (v angličtině a češtině) a dokumentu KIID (Klíčové informace pro investory) – dostupný v angličtině a češtině, které jsou dostupné spolu s výročními a pololetními zprávami zdarma na https://www.fidelityinternational.com nebo od našich distributořů a našeho evropského Centra služeb v Lucembursku, sídlící na adrese FIL (Luxembourg) S.A. 2a, rue Albert Borschette BP 2174 L-1021 Luxembourg.

Fidelity Funds “FF” je otevřená investiční společnost (SKIPCP) sídlící v Lucembursku, která disponuje akciemi různých tříd. Společnost FIL Investment Management (Luxembourg) S.A. si vyhrazuje právo ukončit nabízení podfondu a jeho podílových jednotek na trhu v souladu s článkem 93 písm. a) směrnice 2009/65/ES a článkem 32 písm. a) směrnice 2011/61/EU. Toto ukončení bude předem oznámeno v Lucembursku.Obchodní známky třetích stran, autorská práva a další práva duševního vlastnictví zůstávají majetkem jejich konkrétních vlastníků.