Zdá se to skoro neuvěřitelné – společnost, jež byla ještě před 7 lety nejhodnotnější na světě, musí nyní bojovat o to, aby vyšší valuaci neměl největší producent solární a větrné energie na světě. Protože už ji na chvíli dokonce měl!

Podle švýcarské banky UBS dokázal lídr amerického trhu na poli obnovitelné energie – společnost NextEra Energy (NEE) – minulý týden v pátek dočasně překonat ExxonMobil (XOM) v tržní valuaci.

To z NextEra učinilo nejcennější firmu mezi všemi americkými akciemi v segmentech energetiky a veřejných služeb. Pro obnovitelnou energii jde o historický milník a první vlaštovku pravděpodobného budoucího vývoje, kdy budou globální energetice dominovat pouze společnosti zaměřující se na obnovitelné zdroje energie (OZE).

Do pondělního uzavření trhů se Exxonu podařilo poskočit na tržní valuaci 142,2 miliardy dolarů, čímž o jednu miliardu znovu NextEra utekl. Tenhle souboj ale zdaleka není u konce, aktuálně má Exxon valuaci 142,66 miliardy dolarů a NextEra se drží v závěsu se 140,97 miliardami dolarů.

Ve světle dnešních razantních snah o přechod na OZE to tak trochu působí jako souboj staršího, lehce vyčerpaného byznysmena s mladým, ambiciózním dravcem, který má ještě to nejlepší před sebou.

Drive v segmentu čisté energie potvrzují i analytici, podle kterých je dnes chuť investovat do akcií a projektů spojených s technologiemi čisté energie nejvyšší v historii.

Při pohledu do účetnictví je nicméně s podivem, že se NextEra dokázala Exxonu z pohledu tržní hodnoty vůbec přiblížit. Zatímco Exxon v loňském roce ulovil příjmy v hodnotě 265 miliard dolarů, výrazně mladší konkurent má v levé části rovnice pouhých 19,2 miliardy dolarů.

Možná to má co dočinění se skutečností, že Exxon je produktem průmyslu fosilních paliv. Ten je dnes navzdory tomu, že je stále klíčovým zdrojem energie především v průmyslu, všeobecně především mileniály považován za něco, co už není “cool”. To NextEra je dnes na americkém trhu jakýmsi majákem naděje pro všechny, kdo chtějí investovat do obnovitelných zdrojů. Floridská firma o sobě zároveň tvrdí, že je největším producentem obnovitelné energie z větru a slunce na světě.

Skomírající ropný gigant

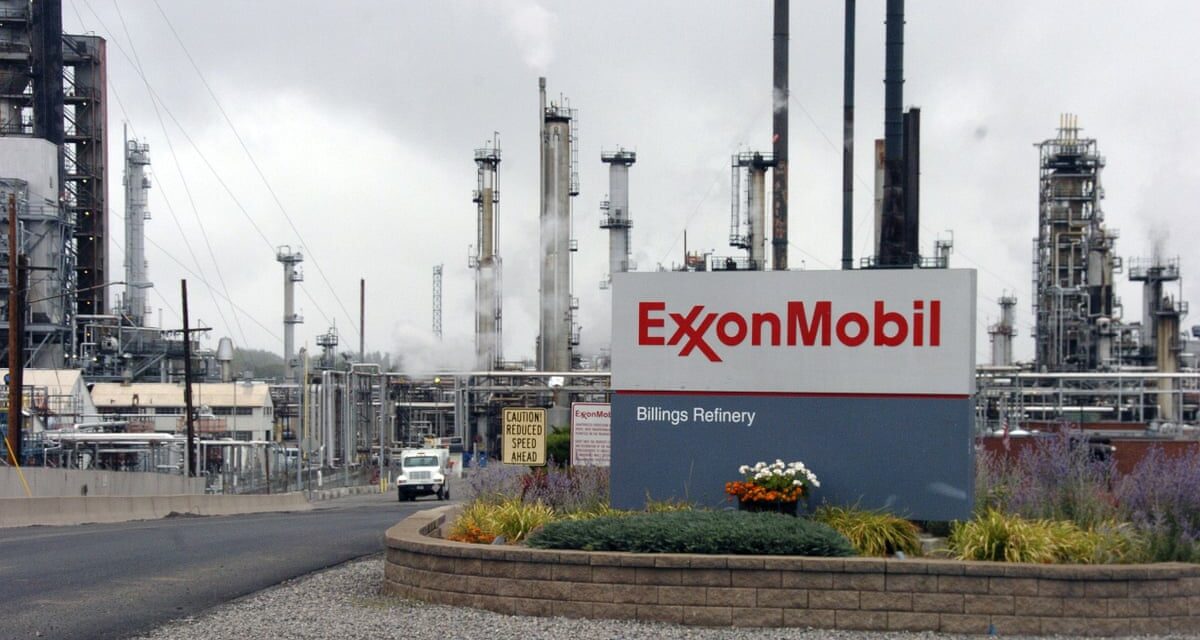

Jak už bylo řečeno v úvodu, není to tak dávno, co byl ExxonMobil absolutním lídrem globálních akciových trhů. Dnes to však i z pohledu hospodářských výhledů obou společností vypadá tak, že Exxon míří přesně opačným směrem než NextEra.

Akcie NextEra jsou letos v plusu 19 % a hoví si nedaleko historických maxim. Společnost nedávno rovněž navýšila své finanční cíle pro roky 2021 a 2022 a Wall Street věří, že by do budoucna mohla těžit i z řady státních dotací (zvlášť v případě, že by se demokratům v listopadu podařil volební triumf).

To Exxon je dnes spíš stínem své bývalé slávy. Historicky nejvyšší tržní valuace dosáhl gigant v oblasti ropy a zemního plynu v polovině roku 2014, kdy byla jeho hodnota 446 miliard dolarů. Od té doby do dneška tak ze své valuace na základě propadu akcií ztratil astronomických více než 300 miliard dolarů.

Mezi hlavní příčiny úpadku společnosti patří strategická selhání managementu i příliš levná ropa, jejíž cena se posledních 5 let drží v průměru okolo 50 dolarů za barel. Koronavirus byl poslední kapkou, díky které letos společnost v 1. kvartále vykázala první čtvrtletní ztrátu od roku 1999. Zároveň hrozí, že dividendy Exxonu, jež posledních 37 let v řadě bez přerušení rostly, by mohlo rovněž čekat snížení.

Třešinkou na dortu pak bylo vyhození společnosti Exxon Mobil z prestižního průmyslového indexu Dow Jones Industrial, kde ropný gigant, jež letos ztratil 50 % své hodnoty, sloužil dlouhých 92 let. “Toto je ropný krach se zcela bezprecedentní intenzitou,” popsal letošní výkon Exxonu energetický analytik Pavel Molchanov z investiční banky Raymond James.

Čistá energie je investičním hitem

Exxon však není jedinou ropnou společností, která se letos dostala pod tlak. Energetický ETF Energy Select Sector SPDR Fund (XLE), mezi jehož největší pozice patří Exxon, Chervron (CVX) či Schlumberger (SLB), letos rovněž hlásí masivní 50% pokles.

Společnosti ze segmentu fosilních paliv aktuálně poškozuje rychle rostoucí trend společensky odpovědného investování, známého též jako ESG investování, a také větší povědomí o klimatické krizi v populaci. Řada investorů tak raději svůj kapitál investuje do společnosti produkující čistou energii místo těch, jež jsou všeobecně považovány za součást tohoto globálního problému.

Jen pro srovnání, ETF Invesco WilderHill Clean Energy (PBW) zaměřující se na společnosti z oblasti OZE letos přidal již 90 %. Jeho hlavní pozice zahrnují společnosti jako Vivint Solar (VSLR), SunRun (RUN), SunPower (SPWR) a Bloom Energy (BE). Další součástí fondu je třeba i Tesla (TSLA).

Je už dnes Exxon vyřízený? To je příliš předčasné a mírně naivní tvrzení. Exxon se pohybuje v byznysu těžby a zpracování ropy a zemního plynu, což rozhodně není žádná oáza stability. Zároveň tento segment letos pocítil dopady pandemie a lockdownů mnohem citelněji než třeba segment veřejných služeb, kde figuruje NextEra a který je zpravidla výrazně “ospalejší” a z pohledu příjmů či marží typický výrazně stabilnější.

“Ekonomika produkování ropy je, nutno dodat, přesným opakem stability. A zejména v kontextu COVIDu utility zatím nepocítily téměř žádný citelný dopad celostátních karantén ani recese,” dodává Molchanov.

Autor: Tomáš Durčák, Warengo.com