Náklady na financování pro firmy letos v důsledku rostoucích úrokových sazeb prudce stouply a v dohledu není cesty, jak z toho ven. Možná by bylo nejlepší se nyní připravit na nové prostředí, které jsou úroky vyšší a splatnost delší.

Zvýšené náklady na financování – reakce na rostoucí úrokové sazby – přirozeně ovlivnily objemy emisí, přičemž většina dlužníků se letos rozhodla vyčkat, zda náklady na financování klesnou, než se pustí na dluhopisové trhy. Několik největších transakcí ale bylo provedeno jako například balík dluhopisů v hodnotě 24 miliard dolarů, který podpořil akvizici irské společnosti Horizon Therapeutics společností Amgen.

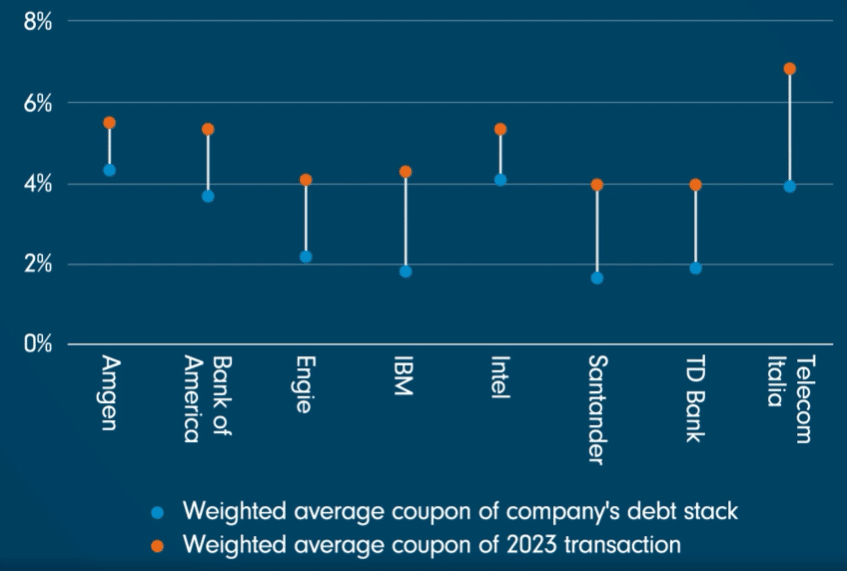

Poznámka: Společnosti váží průměrné kupony z transakcí na rok 2023 oproti váženému průměrnému výnosu celého souboru svých dluhopisů. Zdroj: Bloomberg, Fidelity International, květen 2023.

Podnikoví dlužníci v Evropě a USA, kteří chtějí vydávat dluhopisy, budou v roce 2023 čelit mnohem vyšším nákladům. Současné tržní očekávání budoucích sazeb centrálních bank naznačuje, že tento problém může trvat i po letošním roce. Náš graf ukazuje, jak emitenti některých největších dluhopisů s pevnou úrokovou sazbou nástrojů investičního stupně (IG) a dluhopisů s vysokým výnosem (HY) v tomto roce museli za své poslední transakce zaplatit mnohem více ve srovnání s předchozími váženými náklady na financování.

Například společnost Intel Corp (výrobce čipů) prodala v únoru dluhopisy investičního stupně v hodnotě 11 miliard dolarů za účelem financování kapitálových výdajů (capex): vážený průměrný výnos této transakce činil přibližně 5,3 % ve srovnání s váženým průměrným kupónem ve výši přibližně 4 % v rámci všech dluhopisů tohoto emitenta v hodnotě 50 miliard dolarů. (Všimněte si, že údaje o váženém průměrném kuponu zahrnují nejnovější transakce firem, což naznačuje, že jejich náklady na dluh před rokem 2023 byly ještě nižší, než se odráží v nejnovějších údajích).

„Zvýšené náklady na financování – reakce na rostoucí úrokové sazby – přirozeně ovlivnily objemy emisí, „dluhopisové trhy. Několik největších transakcí ale bylo provedeno jako například balík dluhopisů v hodnotě 24 miliard dolarů, který podpořil akvizici irské společnosti Horizon Therapeutics společností Amgen,“ vysvětluje Stephan Whyman, ředitel oblasti dluhopisů, kapitálové trhy, EMEA, Fidelity International.

Omezení aktivit

Letošní cenová dynamika však neodrazuje emitenty pouze od příležitostných transakcí. Zpochybňuje také současný model podnikového financování. Například i když majitelé soukromého kapitálu mají k dispozici „munici“, kterou mohou využít, vyhýbají se novým odkupům, protože náklady na zajištění finančních balíčků a dosažení cílové míry návratnosti prudce vzrostly. Vezměme si například další z největších letošních transakcí, seniorní dluhopisy se zajištěním v druhém stupni v hodnotě 3,838 miliardy dolarů, kterými společnosti Vista Equity a Evergreen Coast Capital financovaly odkup softwarové firmy Citrix. Devítiprocentní dluhopisy se splatností v roce 2029 byly na primárním trhu „zabaleny“ a poté prodávány za cenu 79 centů a přinesly výnos 14,047 % – to představovalo značnou slevu oproti tomu, jak tuto transakci ještě před několika měsíci upisovaly banky.

Pro investory z toho plyne, že v příštích několika letech se nad trhem IG i HY dluhopisů vznáší limity splatnosti podnikového dluhu, což znamená, že společnosti budou muset skousnout mnohem vyšší náklady na financování, což by mohlo zkreslit jejich očekávání.

V současné době je obtížné odhadnout, jak se tato dynamika změní, a dlužníci z řad podniků by se mohli ocitnout mezi dvěma mlýnskými kameny. Na jedné straně se náklady na trzích IG i HY dluhopisů zvýšily v souladu se zvyšováním sazeb centrálními bankami. Centrální bankéři však začnou přehodnocovat výhled sazeb až poté, co jejich ekonomika začne vykazovat známky zpomalování; a zpomalující ekonomika samozřejmě nejvýrazněji ovlivní úvěrové profily společností, což zase následně zvýší jejich náklady na financování, protože úvěrové marže se rozšíří.

„Transakce, které dlužníci z řad firem v letošním roce uzavřeli, byly výrazně dražší než ostatní transakce v jejich dluhovém portfoliu. Jednou se tak mohou v portfoliích společností objevovat jen jako anomálie – a připomínat ono podivné období z počátku roku 2023, kdy byly náklady na financování vyhnány na bolestivě vysokou úroveň. Může se však stát, že tyto divné časy jsou znamením toho, co přijde, a náznakem toho, že vyšší náklady ve financování firem se mohou stát novým normálem,“ uzavírá Stephan Whyman.

Zdroj: Fidelity International

Důležité upozornění

Toto je propagační materiál. Tento dokument nesmí být bez předchozího souhlasu rozmnožován nebo rozšiřován.

Fidelity International poskytuje informace pouze o svých produktech a neposkytuje investiční poradenství na základě individuálních potřeb, jinak než konkrétně řádně stanovené oprávněnou společností při formální komunikaci s klientem.

Jako Fidelity International je označována skupina společností, které tvoří globální organizaci správy investic poskytující informace o produktech a službách v určených jurisdikcích mimo Severní Ameriku. Toto písemné sdělení není směřováno k osobám se sídlem ve Spojených státech a takové osoby nesmí podle něj jednat. Je určeno pouze osobám bytem v takové v soudní příslušnosti, kde jsou příslušné fondy povoleny k distribuci nebo tam, kde není takové povolení vyžadováno.

Všechny názory představují stanoviska společnosti Fidelity, není-li uvedeno jinak. Fidelity, Fidelity International a logo Fidelity International a symbol měny F jsou všechno ochrannými známkami společnosti FIL Limited.

Tento dokument nepředstavuje distribuci, nabídku nebo výzvu k využití služeb investiční správy společnosti Fidelity, ani nabídku ke koupi, prodeji nebo výzvu k nabídce ke koupi nebo prodeji jakýchkoli cenných papírů v jakékoli jurisdikci nebo zemi, kde taková distribuce nebo nabídka není povolena či by byla v rozporu s místními zákony nebo předpisy.

Odkazy v tomto dokumentu na konkrétní cenné papíry nelze vykládat jako doporučení ke koupi nebo prodeji těchto cenných papírů, ale jsou uvedeny pouze pro ilustraci. Investoři by rovněž měli vzít na vědomí, že vyjádřené názory již nemusí být aktuální a společnost Fidelity již mohla jednat. Průzkumy a analýzy použité v této dokumentaci shromažďuje společnost Fidelity pro své potřeby správce investic a je možné, že podle nich již bylo postupováno pro její vlastní účely. Tento materiál byl vytvořen společností Fidelity International.

Minulá výkonnost není spolehlivým ukazatelem budoucích výsledků.

Tento dokument může obsahovat materiály třetích stran, které jsou dodávány společnostmi, jež nejsou spojeny s žádným subjektem Fidelity (obsah třetích stran). Společnost Fidelity se nepodílela na přípravě, přijetí ani úpravě takových materiálů třetích stran a výslovně ani implicitně takový obsah neschvaluje ani nepodporovala.

Údaje nejsou auditované. Odborníci provádějící průzkum zahrnují společníky a analytiky. Doporučujeme, abyste si před uskutečněním jakéhokoli investičního rozhodnutí opatřili podrobné informace. Investice by měly být prováděny na základě aktuálního prospektu (v angličtině a češtině) a dokumentu KIID (Klíčové informace pro investory) – dostupný v angličtině a češtině, které jsou dostupné spolu s výročními a pololetními zprávami zdarma na https://www.fidelityinternational.com nebo od našich distributořů a našeho evropského Centra služeb v Lucembursku, sídlící na adrese FIL (Luxembourg) S.A. 2a, rue Albert Borschette BP 2174 L-1021 Luxembourg.

Fidelity Funds “FF” je otevřená investiční společnost (SKIPCP) sídlící v Lucembursku, která disponuje akciemi různých tříd. Společnost FIL Investment Management (Luxembourg) S.A. si vyhrazuje právo ukončit nabízení podfondu a jeho podílových jednotek na trhu v souladu s článkem 93 písm. a) směrnice 2009/65/ES a článkem 32 písm. a) směrnice 2011/61/EU. Toto ukončení bude předem oznámeno v Lucembursku.Obchodní známky třetích stran, autorská práva a další práva duševního vlastnictví zůstávají majetkem jejich konkrétních vlastníků.

Investoři a potenciální investoři mohou získat informace o svých právech ve spojení se stížnostmi a soudními spory na tomto odkazu: https://www.fidelity.cz (v češtině).